Inégalités, système de retraite et redistribution au Maroc

Salah-Eddine BENJELLOUN, Astrolabe Consulting, Maroc

Jean-Marc DUPUIS, Claire EL MOUDDEN, Université de Caen, Basse-Normandie, France, Groupe international de recherche ESIRAMed [1]

Ce travail a été réalisé avec le soutien de la Chaire AG2R-La Mondiale "Finance Autrement : Investissement - Solidarités - Responsabilité" d’Euromed-Marseille

Introduction

Comme tout dispositif de transfert, les systèmes de retraite ont une incidence sur la répartition des revenus. Ils peuvent réduire, augmenter ou laisser inchangés les inégalités entre retraités à l’intérieur d’une génération ou d’une génération à l’autre. Quelles hypothèses peut-on avancer pour le système de retraite du Maroc ? La première partie de cette communication recense les effets potentiels. La deuxième partie examine les inégalités et les effets redistributifs entre assurés, d’abord à l’intérieur d’une génération puis d’une génération à l’autre. Enfin, la troisième partie analyse les incidences redistributives d’une particularité du système marocain, la faiblesse de la couverture sociale de la population.

1. Retraite et redistribution : une analyse des effets potentiels

Comme tout dispositif de transfert, le système de retraite marocain a une incidence sur la répartition des revenus et est source de redistribution. Nous reviendrons dans un premier temps sur la définition et les mesures de la redistribution. Nous verrons ensuite quelles différentes formes de redistribution sont induites par les régimes de retraites marocains, question qui prend aussi un relief particulier pour un pays où une fraction importante de la population n’est pas prise en charge par le dispositif de transfert.

1.1. Une approche longitudinale de la redistribution

Appréhender la redistribution pose la question de sa définition mais aussi de sa mesure

1.1.1. Définir la redistribution dans le cadre des retraites

La notion de redistribution est assez complexe et délicate à définir. « De manière assez traditionnelle, l’analyse économique distingue une phase de distribution des revenus primaire issue de l’activité économique suivie d’une redistribution principalement mise en œuvre par les administrations et aboutissant à la répartition secondaire ou finale. Ainsi dire que la redistribution modifie la répartition des revenus primaire est une définition suffisamment large pour permettre l’accord autour d’une notion sujette à de nombreuses études et controverses. [2] »

Dans le cadre de la protection sociale, la question de la redistribution, quel que soit le type de risque couvert (retraite, maladie, chômage ou famille) est souvent posée de la façon suivante : Qui perd et qui gagne ou, plus précisément, qui est cotisant net et qui est bénéficiaire net ?

Pour y répondre, il était « d’usage de comptabiliser pour certains groupes de la population des flux en recettes et en dépenses (prestations, cotisations par exemple) sur une année donnée pour apprécier la redistribution par leur solde : les groupes dits bénéficiaires sont ceux dont le solde est positif » [3]. Cependant cette définition « synchronique » de la redistribution a été rejetée par de nombreux auteurs compte-tenu de son incohérence, notamment dans le cadre des retraites. Cette solution pose en effet que l’ensemble des retraités bénéficie d’une redistribution dans la mesure où chaque année de retraite, ils reçoivent plus de prestations qu’ils ne payent de cotisations.

Face à ces critiques, un second axe a été proposé, la solution est alors de se référer au concept de neutralité actuarielle, la neutralité actuarielle est atteinte quand cotisations et prestations s’égalisent en valeurs actualisées. Cette définition de la redistribution a été introduite dès 1976, Coppini proposant de définir la redistribution comme étant ce qui est prélevé en plus ou en moins par rapport à l’équilibre actuariel des régimes, est appelée méthode stochastique. Cette méthode est reprise en 1982 par F. Lagarde et G. Worms dans leur article qui fait date : « la redistribution, une problématique nouvelle ». Elle n’est pas contestée depuis et peut être résumée en reprenant les propos de D. Blanchet : « une possibilité pour chiffrer le montant de la redistribution qui est imposé à un individu ou dont il bénéficie consiste à se référer directement au concept de neutralité actuarielle. On dira qu’il y a redistribution ou solidarité lorsqu’un individu verse au système ou en reçoit d’avantage que ce qu’il est susceptible d’en recevoir en espérance mathématique [4] ». Une telle approche longitudinale permet de compléter la définition de la redistribution donnée au départ : il s’agit d’un mécanisme qui modifie la répartition primaire des revenus sur l’ensemble du cycle de vie.

1.1.2. Mesure de la redistribution

L’approche longitudinale de la redistribution conduit à la mesurer des bilans de cotisations et prestations reçues par les assurés sur leur cycle de vie. Un bilan à zéro est la preuve que répartition primaire et secondaire des revenus sont identiques. Tout bilan différent de zéro impliquera modification de la répartition primaires des revenus et donc redistribution.

Redistribution et taux interne de rendement

Une façon parmi d’autre de résumer ces bilans est de calculer des taux de retour sur cotisation ou taux interne de rendement. On caractérise alors la redistribution entre deux catégories d’individus par une inégalité de leur taux de rendement interne, une décroissance de ce taux avec le niveau de revenu étant par exemple synonyme qu’une redistribution s’opère des hauts salaires vers les bas salaires. Si le taux de rendement interne est un indicateur classiquement retenu, il est aussi relativement complexe à interpréter et peut paraître insuffisant dans certains cas. L’interprétation du taux interne de rendement nécessite une très grande prudence, notamment parce que les trois critiques suivantes peuvent être formulées à son encontre. [5]

Tout d’abord le taux interne de rendement appréhende la redistribution indépen¬damment du niveau de prestations. Le taux interne de rendement est le taux d’actualisation qui égalise la somme actualisée des cotisations à la somme actualisée des prestations. Peu importe dans le calcul le niveau des prestations et des cotisations payées, seule comptant leur égalisation. Le taux de rendement interne peut ainsi prendre la même valeur dans un système avec cotisations et prestations élevées que dans un système avec cotisations et prestations faibles : le TRI (taux de rendement interne) est déconnecté de l’effort contributif et de la prestation qui en découle. Un individu bénéficiaire du minimum contributif peut avoir un TRI très élevé, tout comme un assuré ayant connu beaucoup de validation gratuite de chômage, sans que leur position soit pour autant enviable. Il n’en reste pas moins que les assurés présentant de fort taux interne de rendement, suite à la mise en œuvre de mécanisme non contributif, sont effectivement susceptible de bénéficier d’une redistribution induite par le système de retraite.

Deuxième réserve, le taux interne de rendement indique le sens de la redistribution mais ne mesure pas son étendue. L’analyse des TRI permet de conclure sur le sens de la redistribution. Cette analyse peut se faire en fonction du revenu : si le taux de rendement interne décroît avec le revenu, le système de retraite est redistributif au sens où il engendre des transferts au bénéfice des bas salaires. A l’inverse, des taux croissant avec le salaire seraient la preuve d’un système anti-redistributif favorable aux couches les plus aisées de la population. Le sexe peut aussi différencier les individus face à la redistribution. Mais le taux de rendement interne ne permet, ni d’évaluer les transferts redistributifs, ni d’apporter des éléments d’appréciation sur l’étendue des effets redistributifs ou anti-redistributifs dus par exemple aux différentiels de mortalité" Troisième réserve enfin, le taux interne de rendement peut conduire à des conclusions erronées sur le sens de la redistribution. Le taux de rendement interne n’est qu’un indicateur de retour sur investissement. Il ne tient absolument pas compte du poids de la contribution de l’assuré. Ainsi du fait du barème progressif, les assurés les plus aisés cotisent proportion¬nellement à leur salaire beaucoup plus que les assurés en bas de l’échelle salariale. Et même si le rendement de leur retraite est plus faible, ils compensent ce manque par une surcotisation dans un système qui reste favorable et qui leur permet de se maintenir dans l’échelle des revenus. La générosité du système de retraite associée à un taux de cotisation élevée pour les hauts salaires permet donc de ne pas modifier la répartition des revenus, bien que le retour sur cotisation (ou TRI) des hauts salaires soit plus faible que le retour sur cotisation des bas salaires. Ce simple contre-exemple permet de montrer qu’il faut être très prudent quant à l’analyse des taux de rendement interne en matière de redistribution.

Un indicateur de redistribution plus large

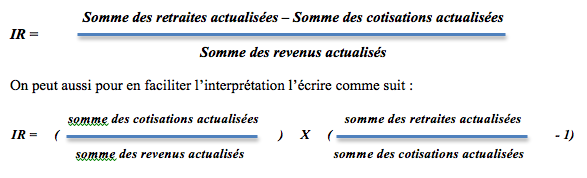

Une aitre façon de mesure la redistribution consiste à appréhender la mesure de l’inégalité des revenus primaires (avant paiement de cotisation et perception de la retraite) et secondaires (revenus primaires plus cotisations moins prestations). Relativement à cette question complexe de l’inégalité de revenus, la courbe de Lorenz est très généralement retenue selon la « tradition bien établie par Atkinson [6] » . La courbe de Lorenz associée à une distribution de revenu représente la relation entre la proportion cumulée des agents percevant un maximum de revenu et la proportion cumulée du revenu. La position relative des courbes de Lorenz des distributions primaires et secondaires des revenus permet alors d’appréhender la redistribution : si une distribution domine l’autre au sens de Lorenz (i.e. si une courbe est au dessus de l’autre) alors les jugements tant positifs que normatifs s’accordent pour dire l’inégalité ente les deux distributions a diminué ; le système de retraite est alors redistributif [7]. Par analogie avec la théorie fiscale, il est possible de retenir un indicateur de redistri¬bution calculé comme le rapport entre le bilan de l’opération retraite et le revenu actualisé :

- Le système de retraite est non redistributif si la répartition primaire des revenus est confondue avec la distribution secondaire des revenus ce qui implique que l’indice de redistribution est identique pour tous les individus, quel que soit leur niveau de revenu.

- Le système de retraite est redistributif si la répartition secondaire domine la distri¬bution primaire des revenus ce qui implique de que l’indice de redistribution est plus élevé pour les bas revenus.

- Le système de retraite est anti-redistributif si la répartition primaire domine la distri¬bution secondaire des revenus, ce qui implique de que l’indice de redistribution augmente avec le revenu des assurés.

Si on reprend la formulation de l’indicateur, la redistribution dépend alors de deux facteurs : Le taux moyen de cotisation au régime et le bilan actualisé de l’opération retraite. Cela permet de faire ressortir l’existence possible d’une redistribution, même quand les bilans actualisés des individus et donc les TIR sont identiques.

1-2. Quelle pourrait être la redistribution induite par les régimes marocains ?

Maintenant que sont posées définitions et mesures de la redistribution, intéressons nous aux différentes formes de redistribution que peuvent générer les régimes de retraite marocains. Hérités de la période coloniale, les régimes de retraite du Maroc appartiennent sans conteste aux systèmes contributifs de type bismarckien : des régimes qui couvrent les assurés sur une base professionnelle et délivrent des prestations contributives i-e liées (voir proportionnelles) à la carrière des assurés et donc aux cotisations versées.

Dans la littérature, les systèmes contributifs de type bismarckien sont souvent opposés aux systèmes redistributifs ou solidaires de type Beveridgien. Pourtant, la notion de contributivité n’est pas nécessairement synonyme d’absence de redistribution : les régimes contributifs marocains sont potentiellement source de redistribution sur un plan intra et intergénérationnels comme nous le verrons dans les trois sous-parties qui suivent.

En modifiant la répartition primaire des revenus, la redistribution vise a priori à la correction d’inégalités. Des mécanismes anti-redistributifs (qui accroissent les inégalités) peuvent aussi survenir. S’interroger sur la redistribution fait alors écho à un questionnement classique sur l’équité que nous poserons en filigrane des trois sous-parties relatives à la redistribution des régimes contributifs marocains.

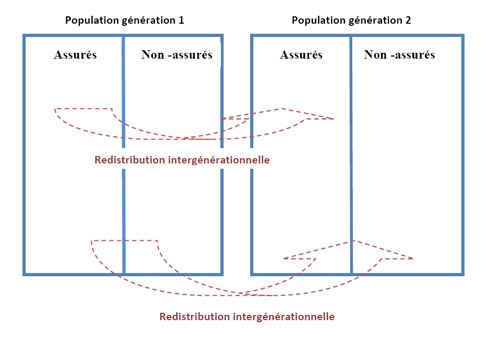

1.2.1. Redistribution intra et intergénérationnelle : différents angle d’analyse

La question de la redistribution opérée par un régime de retraite peut se poser en considérant différentes amplitudes de population. En termes intergénérationnels, on peut tout d’abord appréhender la question de la redistribution soit entre générations complètes d’individu, soit simplement entre générations d’assurés. Un même mécanisme redistributif sera alors analysé sous deux angles différents, comme l’illustre le schéma 1. Au sein d’une génération, la redistribution intragénérationnelle peut de même être analysée au sein de l’ensemble de la population, au sein de la seule population des assurés ou enfin en prenant les populations de chacun des régimes existants. Ainsi un système de retraite qui ne serait pas redistributif entre les assurés pourrait le devenir si on considère l’ensemble de la population. De même un système composé de deux régimes différemment redistributifs en interne pourrait être non redistributif sur la population des assurés.

La suite de cet article s’intéressera à toutes les formes de redistribution, quels soient intra ou intergénérationnelle, entre assurés ou entre assurés et non assurés ou enfin entre assurés d’un même régime ou entre assurés de régimes différents.

Schéma 1 – Redistribution intergénérationnelle

Schéma 2 – Redistribution intragénérationnelle

1.2.2. Régimes contributifs et redistribution intragénérationnelle

La contributivité, en liant retraites versées, salaires perçus et cotisations payées est fondée sur le principe de réciprocité selon la logique « A chacun selon son dû ». Elle se réfère à la notion de justice commutative, considérant que l’équité réside dans le fait que chacun reçoive l’équivalent de son apport. Les systèmes de retraite contributifs, s’ils ne sont pas assis sur une logique redistributive mais sur celles d’une équivalence entre prestations et cotisations, peuvent cependant générés des mécanismes de redistribution par différents canaux.

Redistributifs ex post des régimes contributifs marocains

Par définition, un système de retraite assure la couverture du risque viager c’est-à-dire du risque ayant trait à l’incertitude de la durée de la vie : en effet si l’accès à la retraite est devenu quasi-certain, la durée de cette retraite est toujours et encore variable. Or, par nature, les individus ne sont pas égaux vis à vis de la mortalité ; cette différence introduit immédiatement un élément de disparité dans la mesure où les assurés dont la longévité est plus grande perçoivent automatiquement davantage que ceux à plus faible espérance de vie, et ce indépendamment du critère de cotisation et de salaire. Ceci est simplement le résultat d’une gestion collective des risques i-e de leur mutualisation.

Les régimes marocains sont alors susceptibles de générer des effets redistributifs ex post comme tous les régimes contributifs, via des différences d’espérance de vie entre les individus. Les différences d’espérance de vie s’expliquant souvent par les différences de salaires, de catégories socioprofessionnelles ou encore le sexe, ces trois variables seront au cœur l’approche chiffrée de la redistribution proposée en seconde partie de cet article.

Redistribution ex ante au sein de régimes qui ne sont pas purement contributifs.

Les régimes de retraites marocains s’ils sont contributifs, ne posent pas une équivalence parfaite entre prestations, salaires et cotisations. De ce fait ils ont introduit des mécanismes redistributifs. Différents règles relatives à la liquidation des droits permettent qu’existent ces phénomènes redistributifs, redistribution qui sera chiffrée dans la seconde partie.

- Les minima des différents régimes.

Dans la plupart des pays où la Sécurité sociale repose sur une vision commutative, on constate la volonté de compléter les régimes professionnels par l’institution de prestations destinées à garantir un minimum de base. Plus le minimum est bas, plus fort sont les effets redistributifs. Ainsi on constatera une redistribution à la CNSS et la CMR, parce qu’existent des minima de pension contrairement au RCAR et à la CIMR.

- Un calcul de la retraite sur une carrière incomplète

L’ensemble des régimes de retraite marocains ne retiennent pas toute la période de cotisation pour le calcul des droits à retraite. Avec un calcul sur les 8 dernières années à la CNSS ou la dernière pour la CMR, la retraite ne représente pas la carrière mais uniquement la fin de carrière. Ces modes de calculs de la retraite peuvent avoir des effets redistributifs en faveur de ceux qui ont une croissance de fin de carrière marquée.

Redistribution ex ante entre assurés relevant de régimes contributifs différents

La redistribution en tant que mécanisme qui modifie la répartition primaire des revenus peut se constater entre assurés de régimes différents. Au sein de la population des assurés, un individu bénéficiant d’un régime plus généreux verra sa position augmenter sur l’échelle des revenus. Ou même si deux régimes sont aussi généreux (au sens de même taux interne de rendement), l’individu qui pourra cotiser le plus sera aussi celui qui aura un bilan actualisé rapporté au salaire le plus important. Cet effet peut de surcroit être accru quand les assurés qui bénéficient du régime le plus généreux sont aussi ceux qui se trouvent sur le haut de l’échelle des rémunérations. Reste à savoir si le régime marocain a priori les plus généreux, la CMR, concerne une population dont la distribution des salaires serait plus favorable.

1.2.3. Redistribution intergénérationnelle entre assuré et équité

Les régimes de retraite génèrent, par nature, une redistribution intergénérationnelle des revenus i-e une redistribution entre les assurés de différentes générations.

Les phénomènes redistributifs entre assurés sont inévitables et cela pose la question de la redistribution juste qui doit ou peut s’opérer entre les générations. Comparer des générations successives au travers du prisme de la redistribution et de l’équité n’est pas chose facile. Tout d’abord parce que l’approche intergénérationnelle mène à comparer des situations sur longue période et peu comparable. Comment en effet comparer la trajectoire économique de générations successives qui auraient connu des situations historiques et économiques aussi différentes que le protectorat, l’indépendance ou la situation actuelle ? Ensuite la croissance économique est par définition source d’inégalité entre les générations, « d’injustice chronologique [8] » . Cela doit-il nous conduire à rejeter la croissance pour cause d’iniquité intergénérationnelle ou à plaider pour une forte redistribution ascendante des plus jeunes vers les plus âgés ? Enfin n’oublions pas que, par nature, les régimes en répartition offre des rendements importants aux premières générations qui cotisent peu, le rendement baissant ensuite inévitablement.

Face à ces difficultés, deux points de vue différents en matière de redistribution et d’équité intergénérationnelle peuvent être adoptés [9].

Un premier critère est un critère instantané ou transversal qui compare les situations présentes des générations coexistantes à un moment donnée : l’équité entre les générations correspondrait à l’égalité ou la parité des ressources entre les tranches d’âge. Le but d’une politique de transferts dans le temps comme un système de retraite serait, selon ce critère, d’assurer une juste répartition des revenus entre individus d’âge différents. Ce type d’approche implique inévitablement une redistribution intergénérationnelle visant à égaliser des niveaux de vie instantanée. Ce critère d’équité prend un intérêt tout particulier en matière de revalorisation des retraites, question de la revalorisation qui à elle seule montre toute la difficulté d’une approche par l’équité intergénérationnelle. Faut-il, au nom de l’équité transversale, calquer l’évolution du niveau de vie des retraités sur celui des actifs ? C’est ce que font partiellement certains régimes comme la CMR en indexant l’évolution des pensions à l’évolution du salaire moyen des actifs cotisants. Cette règle garantit au retraité non pas une égalité de niveaux de vie avec les actifs mais le maintien de sa position à la liquidation dans la hiérarchie des revenus. Dans certains pays, des régimes lui préfèrent une règle d’indexation par les prix qui maintien le pouvoir d’achat des retraités mais les exclut du partage des fruits de la croissance de la productivité, ce qui pourrait se légitimer dès lors que le retraite ne contribue par son travail à la croissance de la productivité. Cette revalorisation par les prix crée des différences instantanées importantes entre jeunes et vieux retraités. Enfin au Maroc, certain régime comme la CNSS ne revalorise que très peu les pensions, les retraités ne maintenant ni leur position dans l’échelle des revenus, ni leur pouvoir d’achat … Nous reviendrons de manière chiffrée sur cet aspect dans la seconde partie. Quoi qu’il en soit, ce type d’approche transversale de l’équité, s’il permet d’éviter les difficultés d’une comparaison entre trajectoires, reste réducteur, excluant notamment de son champ d’analyse du niveau des retraites versés et de leur financement. Un niveau de vie relatif des retraités élevés relativement à celui des actifs est – il anormal s’il est le fruit d’un choix délibéré d’efforts contributifs importants ?

Le second critère passe d’une approche transversale à une approche longitudinale en comparant ce que les inactifs du moment reçoivent du système de transferts avec ce qu’ils ont donné dans le passé ou ce qu’ils auront à lui donner dans le futur. Il y a égalité et donc absence de redistribution par génération lorsque chaque génération reçoit autant, en proportion de ce qu’elle a donné. Au contraire, des différences de bilans actualisée et donc de taux interne de rendement sont synonymes de redistribution intergénérationnelle. De surcroit, dans un régime en répartition la comparaison du TIR d’une génération avec le rendement implicite du régime, donné par le taux de croissance à long terme de l’assiette des cotisations, indique si la génération est créditrice ou bénéficiaire net de la répartition.

La question reste cependant posée d’une équivalence entre égalité des bilans actualisés des générations et équité. Il ne s’agit là que d’une vision très particulière de l’équité qui trouve sa justification dans la justice commutative qui veut que chacun reçoive à hauteur de son dû ou de son effort. Les redistributions dirigées vers des générations mois favorablement dotées par la croissance ou leur situation historique sont-elles à bannir ? De plus ce genre de règle est incompatible avec un système en répartition qui conduit inévitablement à des bilans plus favorables pour les premières générations. Reste alors une certitude, les seules redistributions que l’on peut exclure au nom de l’équité sont celles qui se feraient au bénéfice de générations déjà avantagées …

1.2.4. Vers une approche plus large des transferts intergénérationnels.

Nous terminerons cette approche par un questionnement sur notre champ d’analyse. Nous centrons notre travail sur la redistribution induite par les régimes de retraite. Il ne faudrait cependant pas oublier une approche beaucoup plus exhaustive des transferts intergénérationnels, surtout dans un cadre de couverture très partielle de la population par les régimes de retraite.

Une première interrogation relève des transferts privés et de leur impact sur les transferts publics (ou vice et versa). Les régimes de retraite ne permet-il pas en effet de soulager les familles d’une prise en charge sans contrepartie financière de leurs aînés ? Si les premières générations de retraités ont bénéficié d’un « repas gratuit », leurs enfants n’en sont-ils pas indirectement les bénéficiaires en les déchargeant financièrement d’une partie de la charge supportée ? L’analyse des rendements des premiers bénéficiaires des régimes marocains se doit de considérer ce type d’impact. Une seconde approche tient à l’existence d’autres transferts publics pour lesquels l’ouverture du droit est conditionnée à la qualité de pensionnés. Tel est par exemple le cas avec certaines prestations d’assurance maladie qui ne font qu’accroitre les transferts existants, toujours en faveur des mêmes groupes sociaux, à savoir les insiders. Tels est le cas au Maroc avec l’AMO. La dernière approche tient au mode de financement de certains régimes de retraites, notamment ceux du secteur public. Leur financement sur budget de l’état n’est-elle pas cause d’une anti –redistribution qui se ferait au détriment des outsiders ? La question peut se poser dans le cadre de la CMR.

2. Inégalités et redistribution entre insiders

Entre assurés, les inégalités et la redistribution s’opèrent simultanément selon deux dimensions : entre assurés d’une même génération, entre assurés appartenant à des générations différentes.

2.1. Les inégalités à l’intérieur d’une génération

L’analyse sur le Maroc portera sur deux types d’inégalités entre assurés : celles entre secteurs privé et public, celles entre niveaux de salaires. Les inégalités entre les hommes et les femmes seront exclues dans la mesure où les systèmes de retraite des trois pays semblent neutres à l’égard du genre : il n’existe pas, pour les retraités de droit direct, de dispositifs qui modifient sensiblement la répartition des revenus initiaux selon le sexe. De même, est exclu de l’analyse l’ensemble des inégalités qui passent par les différences d’espérance de vie, entre hommes et femmes, entre catégories sociales ou entre niveaux de revenu, dans la mesure où ces données ne sont pas disponibles.

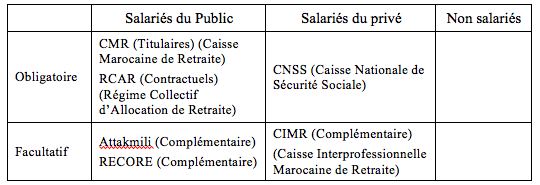

2.1.1. Des régimes plus favorables pour les salariés du public

Le système de retraite marocain comprend des régimes distincts pour le privé et le public. La Caisse Nationale de Sécurité Sociale (CNSS) constitue le régime de base obligatoire pour les salariés du secteur privé qui disposent d’une couverture complémentaire facultative avec la CIMR (Caisse Interprofessionnelle Marocaine de Retraite).

Tableau 1 : Les régimes de retraite au Maroc

Les fonctionnaires titulaires relèvent de la CMR et les contractuels du RCAR, ces deux régimes servant une retraite de base obligatoire mais offrant également une retraite complémentaire facultative. On soulignera l’absence de régimes obligatoires pour les professions indépendantes (agriculture, commerce et artisanat), contrairement à ce qui existe dans les deux pays voisins, Algérie et Tunisie.

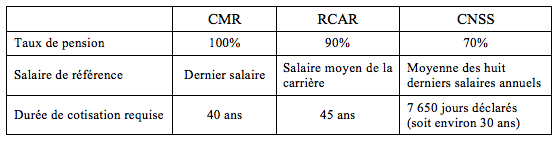

Cette diversité institutionnelle contribue à produire des inégalités de traitement entre catégorie de salariés, et comme c’est souvent le cas plutôt en faveur du public. Une première indication très suggestive est donnée par le taux de pension à 60 ans pour des assurés ayant eu une carrière complète qui sont respectivement de 100 % et 90% à la CMR et au RCAR contre 70% à la CNSS. De plus le taux de pension s’applique pour les fonctionnaires au dernier salaire, à la moyenne des salaires revalorisés de la carrière pour le RCAR ou à la moyenne des huit derniers salaires annuels pour la CNSS.

Tableau 2 : Taux de pension pour un départ à la retraite à 60 ans pour une carrière complète

De plus les conditions de revalorisation du salaire de la carrière sont elle aussi plus favorables au secteur public. En effet, la revalorisation est fonction de l’évolution des traitements de la fonction publique dans le public alors qu’elle est inexistante dans le secteur privé.

Mais il convient de nuancer ces avantages dès lors que l’on examine les durées de carrière prises en considération pour déterminer le taux de pension. Ainsi, dans le cas d’un départ à la retraite à 60 ans mais avec une carrière incomplète, les salariés ayant eu une carrière courte ont un taux de pension supérieur dans le privé par rapport au public. Mais cet avantage s’inverse à partir de 21 ans de carrière à la CMR, les salariés du privé voyant leur taux de pension plafonner à 70% à partir de 7.650 jours déclarés (soit environ 30 ans de carrière).

Les taux de remplacement réels, fonctions des conditions effectives de la liquidation (durées de carrière, revalorisation) constituent un indicateur de mesure des inégalités mais malheureusement l’information sur ce point est très partielle. Au Maroc, les taux de remplacement réels étaient proches de 70% en 1999 dans le privé9 pour les salariés n’ayant pas bénéficié du dispositif de minimum de pension. Ces taux de remplacement réels apparaissent très variables dans le public : élevés pour les titulaires (CMR) puisqu’ils atteignent 81,5% pour ceux qui ont liquidé leur retraite en 2005, mais faibles pour les contractuels, 43% en 2005. Ces différences dans le public tiennent aux durées effectives de carrière, en moyenne de 32,7 années à la CMR pour les liquidations de 2005 contre 21,4 ans au RCAR. Au total, les pensions moyennes des fonctionnaires (4000 dirhams mensuels en 2005) apparaissent très supérieures à celles des contractuels (3000 dirhams) et des salariés du privé (1400 dirhams) au Maroc ce qui semble plus lié aux différences de salaire et de qualification entre public et privé qu’aux différence entre dispositifs de retraite. Mais les différences de réglementation amplifient les inégalités de salaire entre public et privé : on peut estimer les écarts entre les niveaux de pension entre privé et public de 1 à 3 mais seulement de 1 à 2,4 pour les salaires moyens.

Il convient cependant de nuancer ces disparités entre public et privé dans la mesure où il n’est pas tenu compte des retraites complémentaires de la CIMR qui concernent environ le tiers des salariés du privé. Pour ces derniers, la retraite complémentaire représentait en 2003 (Benjelloun, 2009) 23% du salaire moyen des assurés, ce qui porte le taux de pension à 68% du salaire des actifs.

2.1.2. Des régimes contributifs qui resserrent l’éventail des revenus

Les régimes de retraite marocains (CNSS, CMR et RCAR), organisés selon le principe bismarckien de retraite contributive, versent des pensions à prestations définies : la pension s’obtient en appliquant un taux de pension au salaire représentatif de la carrière. Dès lors, la hiérarchie des salaires se trouve strictement reproduite au moment de la retraite. Certes le taux de pension est fonction de la durée de la carrière mais si on raisonne sur la hiérarchie des rémunérations sur l’ensemble de la vie professionnelle, cette dernière est parfaitement reproduite. Mais deux dispositifs vont corriger la distribution initiale. Il s’agit d’abord du salaire de référence s’il est calculé sur une fraction de la carrière. Le mode de calcul du salaire de référence conduit alors à une redistribution des carrières longues au profit des carrières courtes.

Le second dispositif, habituel dans les systèmes bismarckiens, a pour fonction explicite de corriger la répartition initiale des rémunérations au profit des faibles salaires et au détriment des plus élevés. Plusieurs régimes ont mis en place un dispositif de pension minimum. A la CNSS, la pension mensuelle ne peut être inférieure à 600 DH. De même à la CMR, un assuré qui a au moins 5 ans de services ne pourra recevoir une pension inférieure à 500 DH. A l’autre extrémité de l’échelle, le plafonnement des assiettes de cotisations et des prestations a été adopté à la CNSS avec un plafond relativement faible (6000 DH) et au RCAR où il est élevé (14220 DH) mais n’existe pas à la CMR. Mais dans la mesure où prestations et assiettes de cotisations sont plafonnées aux mêmes niveaux, ce mécanisme ne produit pas d’effets redistributifs.

L’incidence resdistributive des régimes de retraite est évaluée à l’aide de courbes de Lorenz. Une courbe de Lorenz associée à une distribution des revenus représente la relation entre la proportion cumulée des titulaires d’un revenu et la proportion cumulée des revenus. Une répartition parfaitement égalitaire des revenus est représentée par la bissectrice. Plus la courbe représentative de la distribution effective s’écarte de cette bissectrice, plus la répartition est inégalitaire. L’analyse est menée pour les quatre régimes de retraite marocains en comparant la distribution des salaires à celle des pensions : si la distribution des pensions est au dessus de celle des salaires, le régime de retraite réduit les inégalités en resserrant l’éventail des retraites par rapport à celui des salaires. A l’inverse, une distribution des pensions au dessous de celle des salaires traduit une accentuation des inégalités salariales au moment de la retraite. Le critère de dominance de Lorenz permet de distinguer parmi deux distributions laquelle est la plus égalitaire (El Moudden, 2006).

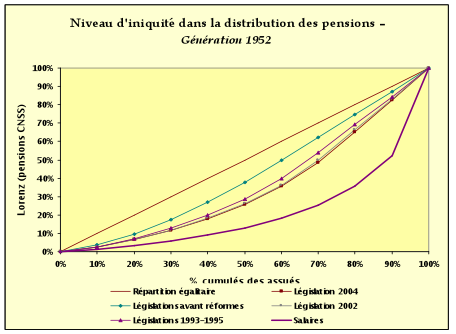

Figure 2 : Niveau d’iniquité dans la distribution des pensions – CNSS Génération 1952

Note : Les salaires de la courbe de Lorenz correspondent à ceux perçus juste avant le départ à la retraite de la génération 1952 (Année 2012). Source : Auteurs

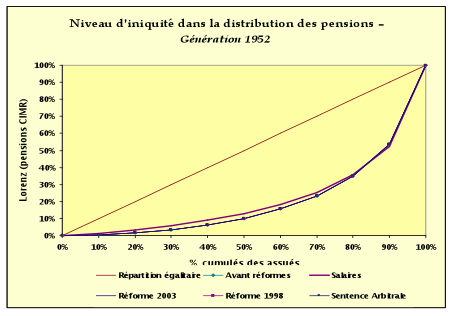

Figure 3 : Niveau d’iniquité dans la distribution des pensions CIMR – Génération 1952

Figure 4 : Niveau d’iniquité dans la distribution des pensions RCAR –Génération 1952

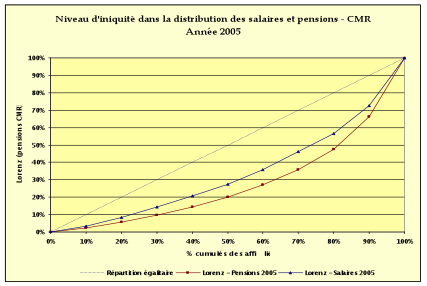

Figure 5 – Niveau d’iniquité dans la distribution des pensions – CMR, Année 2005.

Source : Auteurs

L’incidence redistributive est très différente selon les régimes. La CNSS réduit très sensiblement pour ses retraités les inégalités qui existaient au moment de l’activité professionnelle, en particulier du fait de l’existence d’un minimum de pension. Certes, les différentes réformes atténuent cet effet mais qui reste toujours significatif. A l’inverse, la CMR accentue les inégalités au moment de la retraite : la courbe de distribution des pensions se trouve en dessous de celle des salaires. Pour la CIMR et le RCAR, la répartition des revenus n’est pas modifiée par le passage à la retraite, ce qui est lié au fait que ces régimes prennent en compte l’intégralité de la carrière pour la détermination de la retraite et n’offrant pas de dispositif de minimum de pension. Avant l’engagement des réformes de 2002 er 2004, la CNSS réduisait sensiblement les inégalités de revenu au moment du passage à la retraite. Mais lesdites réformes ont été de nature à atténuer le degré de réduction des inégalités. En revanche, la CMR aggrave pour les retraités les inégalités observées au niveau des salaires. Pour les régimes RCAR et CIMR, la répartition des revenus est pratiquement inchangée. Toutefois, les réformes du régime CIMR accentuent légèrement, entre retraités, les inégalités observées au niveau des revenus dès lors que les salaires évoluent à un rythme inférieur à celui du salaire de référence, ce dernier étant fixé annuellement par le régime.

2.2. Inégalités et redistribution entre générations

Les inégalités peuvent tenir à la réglementation : certains dispositifs d’indexation des pensions provoquent une inégalité entre jeunes et vieux retraités. Les inégalités entre générations sont liées à l’évolution des rendements des régimes de retraite qui résultent de changements dans la législation.

2.2.1. Des retraites décroissantes pour les vieux retraités

Le montant des retraites est décroissant selon l’âge des retraités dans les différentes caisses de retraite. Cette disparité des pensions selon l’âge des retraités peut être liée soit aux conditions de revalorisation des pensions soit aux caractéristiques de la population des assurés au moment de la liquidation de leurs droits.

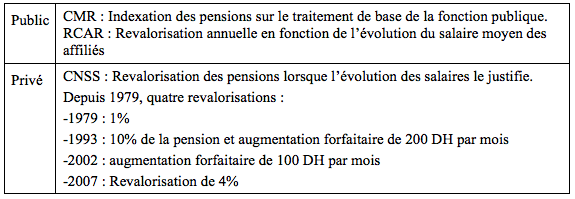

Analysons d’abord l’impact possible des modes d’indexation sur les retraites. Les conditions de revalorisation des pensions peuvent introduire une inégalité entre retraités. Première possibilité, l’absence de toute revalorisation. Dans ce cas, les retraités au fur et à mesure qu’ils vieillissent voient le pouvoir d’achat de leur retraite se réduire et une inégalité s’instaure entre jeunes retraités au moment de la liquidation et vieux retraités. Deuxième possibilité, les pensions sont revalorisées en fonction des prix. Avec une indexation sur les prix, les retraités conservent intégralement le pouvoir d’achat de leur pension atteint à la liquidation. Mais si le pouvoir d’achat des salariés actifs augmente, leur niveau de vie va décrocher progressivement de celui des actifs de telle sorte qu’à nouveau une inégalité est introduite entre jeunes et vieux retraités : la pension des actifs à la liquidation sera toujours supérieure à la pension des retraités après plusieurs années de retraite. Seule l’indexation sur les salaires permet d’éviter un traitement inégal des générations de retraités, mais elle est évidemment couteuse. Dans ce dernier cas, le retraité maintient en permanence, tout au long de sa retraite, un niveau de vie identique aux actifs ayant eu une carrière salariale comparable.

Les deux caisses publiques marocaines ont adopté le système le plus favorable pour les pensionnés, celui qui permet de maintenir le pouvoir d’achat des retraités au niveau de celui des actifs. La CNSS procède à des revalorisations discrétionnaires, soit quatre seulement depuis 1979. Pour une retraite moyenne de la CNSS, on peut estimer la revalorisation à environ 40% sur la période 1989-2008 (calcul des auteurs) alors que les prix ont augmenté de 85% (Indice du coût de la vie, Haut Commissariat au Plan).

Tableau 3 : La revalorisation des pensions des caisses de retraite marocaines

Pour les retraités de la CMR, ce sont donc probablement des effets de structure de la population des retraités (des carrières de plus en plus longues pour les jeunes générations) qui expliquent cette décroissance du niveau des retraites selon l’âge. Si les effets de structure jouent de manière comparable pour les salariés du privé, la décroissance du montant de la pension selon l’âge devrait être beaucoup plus accentuée à la CNSS, compte tenu des conditions de revalorisation des pensions. Malheureusement, il n’a pas été possible de le vérifier.

2.2.2. La diminution des rendements d’une génération à l’autre

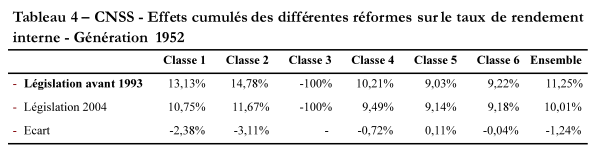

La baisse du rendement des régimes introduit une inégalité entre générations. Cette baisse de rendement dans le cas des caisses marocaines a été recherchée par les changements intervenus dans la réglementation. Ces réformes paramétriques ont essentiellement visé soit la réduction des dépenses d’allocations par une baisse du rendement technique des régimes (CNSS et CIMR), soit l’augmentation des ressources par une hausse progressive des taux de cotisation et/ou une consolidation des fonds de réserve (CMR). Réduire les pensions, augmenter les cotisations, la poursuite de ces deux objectifs conduit à faire baisser le rendement des régimes. L’évaluation des répercussions des réformes sur les différentes générations est réalisée à l’aide de deux instruments, le taux de rendement interne et le taux de remplacement (voir supra). L’incidence des changements est estimée à partir des assurés de la génération 1952 en comparant leur situation avant et après réformes. L’analyse est menée à partir des situations individuelles, réparties en classes homogènes de carrières salariales réellement observées.

Les principaux changements intervenus à la CNSS portent d’abord sur le taux de cotisation qui est successivement passé de 7,20% en 1993 à 8,10% en 1994, 9,12% en 1995 pour s’élever en 2010 à 11,89%. En 1996, une pension minimale de 500 Dh a été instaurée. Le plafond mensuel de 1000 Dh en 1973 s’est élevé à 3000 Dh en 1980, 5000 Dh en 1993 puis 6000 Dh en 2002. Avant 2004, la pension était calculée sur la base des salaires moyens des 3 meilleures ou dernières années. Après cette date, elle est calculée sur la base des salaires des 8 dernières années. Force est de constater que les niveaux de TRI obtenus par les assurés de la CNSS sont élevés en absolu, mais également par rapport au Taux de rendement implicite du régime fonctionnant par répartition. Une première analyse de l’évolution des distributions des TRI au fur et à mesure de l’engagement de réformes ou de réajustements montre bien qu’il y aurait des gagnants et des perdants en termes de rentabilité de l’opération retraite selon le niveau de vie des assurés.

Issues d’un échantillon d’un échantillon (au 1/13éme des données originelles, 120.000 assurés) représentatif des salariés du secteur privé, les carrières salariales servant de base à l’évaluation des effets des réformes ont été réparties en groupes homogènes identifiés par une analyse de classification hiérarchique ascendante (Nakache et al., 2005). Chaque groupe correspond à un profil type de parcours professionnels effectivement observés. Six classes homogènes d’actifs sont ainsi formées par génération : 1. Carrière moyenne, à faible salaire ; 2. Carrière courte avec salaires majoritairement compris entre le Smig et le salaire plafond ; 3. Carrière très courte et précaire (faible densité de déclaration, salaires bas) ; 4. Carrières très longues avec salaires majoritairement compris entre le Smig et le salaire plafond ; 5. Carrières très longues avec salaires majoritairement supérieur au salaire plafond ; 6. Carrières longues avec salaires élevés. Note : Les moyennes de Tri calculés pour les classes 1, 2, 4, 5 et 6 n’intègrent pas les populations qui n’auraient pas accumulé les 3 240 jours. Les moyennes par ensemble n’intègrent pas la population de la classe 3. Source : Auteurs

L’analyse de l’impact des réformes sur le Taux de remplacement (Tableau 5) selon le niveau de revenu des six profils types construits laisse apparaître que les différentes augmentations du salaire plafond auraient principalement profité aux profils types 4 et 5 avec des améliorations substantielles qui atteindraient respectivement 11,9 et 16,1 points.

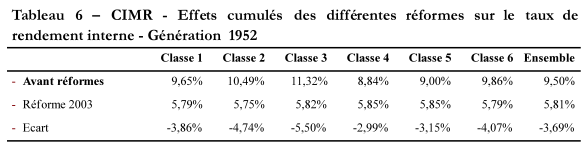

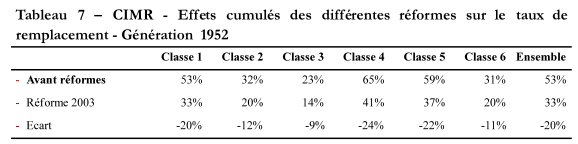

Les réformes engagées par la CIMR ont été à l’origine d’une baisse drastique du niveau de la pension. Les trois réformes engagées par la CIMR au cours de la dernière décennie ont visé essentiellement la réduction du rendement technique du régime et, par conséquent, la baisse du niveau de la pension. Néanmoins, des augmentations des contributions patronales non génératrices de droits ont été introduites.

Cinq années d’affiliation au régime sont nécessaires pour prétendre à une pension. Les pensions sont servies mensuellement aux affiliés ayant un nombre de points supérieur à 150 points, correspondant en 2010 à une pension annuelle de 1.746 dirhams (environ 155 euros). Dans le cas contraire, l’affilié perçoit, en une seule fois, un « capital » équivalent (au sens actuariel) à la totalité des pensions auxquelles il aurait droit. Le régime n’octroie pas de pension minimale.

La projection des carrières salariales dont les profils types sont issus des classes 1 (carrières moyennes à faible salaire) et 2 (carrières courtes avec salaires majoritairement compris entre Smig et salaire plafond CNSS) fait ressortir qu’en 2012 (année de départ à la retraite de la génération 1952) respectivement 80 % et 56 % des assurés n’auraient pas accumulé, à l’âge de 60 ans, plus de 500 points, correspondant à une pension annuelle de 6.295 dirhams (environ 550 euros).

La mise en œuvre de chaque réforme a eu des effets qui se différencient essentiellement par leur ampleur de la baisse du niveau de la pension servie par le régime et, par ricochet, de la baisse du TRI. Au total, l’engagement des trois réformes auraient réduit le TRI pour les assurés de la génération 1952 d’environ 39 %.

Source : Auteurs

Les effets conjugués des trois réformes engagées par la CIMR sur le niveau de vie des retraités se traduiraient, pour les affiliés de la génération 1952, par une baisse du taux de remplacement du dernier salaire de l’ordre de 38 %. Le TR moyen ressortirait à 33 %.

Source : Auteurs

Dans la mesure où la baisse du niveau de la pension induite par chaque réforme est appliquée à l’ensemble des affiliés dans les mêmes proportions quel que soit le niveau du revenu et en absence de dispositifs redistributifs, chaque réforme maintient pratiquement les inégalités afférentes à la distribution des revenus.

En l’absence de toute réforme d’adaptation des principaux paramètres du régime RCAR aux exigences de la viabilité financière à long terme, deux changements majeurs ont néanmoins marqué l’existence relativement récente de ce régime. D’abord, l’introduction, en 1993, de plusieurs aménagements de nature à améliorer les prestations fournies par le régime. Ensuite, l’extension du champ de couverture du régime par l’engagement, à partir de l’année 2002, d’un processus d’intégration progressive des régimes internes des établissements publics. Ce processus a été à l’origine d’une détérioration notable du rapport démographique.

3. Les inégalités induites par la couverture partielle de la population

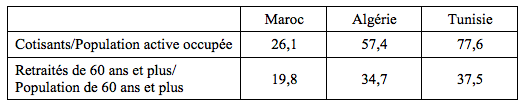

L’inégalité la plus sensible reste celle qui oppose les personnes âgées couvertes par un système de retraite de celles qui ne le sont pas. Les retraités apparaissent souvent comme des privilégiés et il conviendrait de comparer les revenus des retraités à ceux de la population non couverte. Ces inégalités induisent des transferts implicites entre catégories sociales. On peut évaluer le niveau de la couverture à partir de deux indicateurs complémentaires, le taux de couverture de la population occupée et celui de la population âgée.

Tableau 8 : Taux de couverture de la population par les systèmes de retraite en 2004 en %

Source : calcul des auteurs

La situation du Maroc, à partir de ces deux indicateurs, se caractérise par une faible couverture tant de la population occupée que de la population âgée : par exemple, seule une personne de 60 ans et plus sur 5 perçoit une pension. La comparaison avec les taux de couverture algérien et tunisien confirme la situation particulière du Maroc. La position du Maroc s’explique par le poids du secteur informel dans l’économie marocaine. La mesure de l’importance de ce dernier est délicate mais elle peut être approchée par la répartition de la population active occupée selon son statut. Ainsi, le salariat ne dépasse pas 60% des emplois en Algérie et en Tunisie mais seulement 37% au Maroc. La place de l’agriculture, 46% de la population active marocaine en 2004 contre 21% en Algérie et 16% en Tunisie, explique cette situation pour l’essentiel.

Bibliographie

BENJELLOUN S.E. (2009), « Une première évaluation des réformes des retraites au Maroc », Thèse de Doctorat en Sciences économiques Université Paris Dauphine.

BLANCHET D. (2008), "équité et redistribution intergénérationnelle dans le domaine des transferts sociaux : le cas de la retraite", dans La répartition des prélèvements obligatoires entre générations et la question de l’équité intergénérationnelle, Conseil des prélèvements obligatoires

DKHISSI I., DUPUIS J-M., EL MOUDDEN C, (2008), « Pauvreté, niveau de vie et retraites au Maroc : un état des lieux », Fikr, Maroc

DUPUIS J-M., EL MOUDDEN C, PETRON A. (Dir.), (2008), Les retraites au Maghreb, une première analyse, Rapport pour la MIRE

DUPUIS J-M., EL MOUDDEN C, PETRON A, (2009), « Régimes de retraite, inégalités de revenu et redistribution au Maghreb », Région et développement, n°30.

DUPUIS J-M., EL MOUDDEN C, PETRON A, (2009), « Démographie et retraites au Maghreb » avec Dupuis J-M, Pétron A , Connaissance de l’Emploi, n°65, mai.

DUPUIS J-M., EL MOUDDEN C, (2003), “Les difficultés de mesurer l’aspect redistributif d’un système de retraite », avec JM Dupuis, n°366, Economie et statistique.

EL MOUDDEN C. (2000), Prestations contributives et redistribution : une approche de l’équité intragénérationnelle des retraites, Thèse pour le doctorat en économie de l’Université de Caen.

LAGARDE F. (1978), "La redistribution : une problématique nouvelle", Statistiques et études financières, pp 54-74.

[1] Le groupe de recherche ESIRAMed a pour vocation de réaliser des recherches sur les thèmes de l’Économie sociale, l’Investissement responsable, l’Assurance en Méditerranée. Il comprend des chercheurs de l’Université de Caen-Basse-Normandie, EUROMED Management (Marseille), le CREAD (Alger), l’Université Mohamed V (Rabat), du LEGI (École polytechnique de Tunisie).

[2] F. Lagarde, G. Worms, (1978), « la redistribution, une problématique nouvelle », Statistiques et études finan¬cières, série orange, n°32, pp 54-74.

[3] F. Lagarde, J.P. Launay, F. Lenormand (1982), « les effets redistributifs du système de retraites : une méthode, un constat et des voies de réforme ». Droit social, n°6, juin, pp 473-489.

[4] D. Blanchet. (1996). p38-39.

[5] Voir Dupuis, El Moudden (2003).

[6] M. Lebreton, P. Moyes, A. Trannoy (1996), « Inequality reducing Properties of composite taxation », Journal of economic Theory, vol69, n°1, April, pp 71-103.

[7] Voir El Moudden (2000).

[8] Blanchet (2008).

[9] Voir Blanchet (2008).

VIEILLISSEMENT DE LA POPULATION DANS LES PAYS DU SUD

Famille, conditions de vie, solidarités publiques et privées... État des lieux et perspectives

ACTES DU COLLOQUE INTERNATIONAL DE MEKNÈS

Maroc 17-19 mars 2011